ミレニアル世代・20代の皆さん、つみたてNISAで資産運用を検討している皆さん

こんにちは。millenisa(ミレニサ)です。

自己紹介

この記事では、つみたてNISAの『SBI・新興国株式インデックス・ファンド』の運用成績を公開します。

僕の現在の購入商品は下記の3つです。

① eMAXIS Slim米国株式(S&P500)

②SBI・新興国株式インデックス・ファンド

③eMAXIS Slimバランス(8資産均等型)

『SBI・新興国株式インデックス・ファンド』

このファンドの愛称は『雪だるま』です。

何だか可愛い愛称ですね。SBI証券は全世界、先進国株式などのインデックスファンドに同じ『雪だるま』の愛称をつけています。

雪だるまはコロコロ転がすと段々大きくなるイメージですよね。

アニメでそういった描写をよく見ますが、そのイメージの通り最初は小さな雪玉(資産)がどんどん大きくなっていく事を願った愛称なんだと思います。

さて、そんな可愛い愛称のこのファンドは、つみたてNISAがスタートした2018年1月から積立てていました。しかし後述のグラフを見ていただくと分かりますが、約2年積立ててその後は約半年間積立てを停止。

コロナで大きく基準価格が下落した時に臨時で購入、その後また数ヶ月間は積立てをせず、21年2月より積立て再開といったように、購入と停止を繰り返していますが売却はしていません。

大きな理由は、つみたてNISAでのS&P500の販売開始や、夫婦2つの口座による運用開始など、環境変化により購入比率を見直す必要があったからです。

妻の口座はeMAXIS Slimバランス(8資産均等型)だけを購入していますが、その中は株式債券合わせて新興国の比率は25%です。

更に僕の口座でも新興国が入ると、比率としてはやや高すぎると結論に至りました。更に18年8月から販売されたS&P500への比率を高めたかった事も一因です。

しかし長期で考えた時に、経済成長余地の大きい新興国の比率が少ないのも良くないと思い、積立てを再開した次第です。

とはいえ毎月の設定額は5000円なので、積立て元本としては年間6万、10年で60万、20年で120万です。期待はしていますが先進国と比較してリスクも大きいので、比率としては低く抑えているという事になります。

前置きは長くなりましたが運用実績です。

SBI・新興国株式インデックス・ファンド 運用実績

運用実績:3年3ヶ月

評価額:331,093円

損 益:73,093円(+28.33%)

SBI証券の運用実績をそのまま公開しています。

資産運用をしている人はこうした実績は見慣れていると思いますが、見るべき箇所は右側にある評価額と損益だけでいいと思います。その算出方法は次の通りです。

〈算出方法〉

①評価額

数量×現在値

②損 益

算出パターン1

評価額−【積立元本(数量×取得単価】

算出パターン2

数量×(現在値−取得単価)

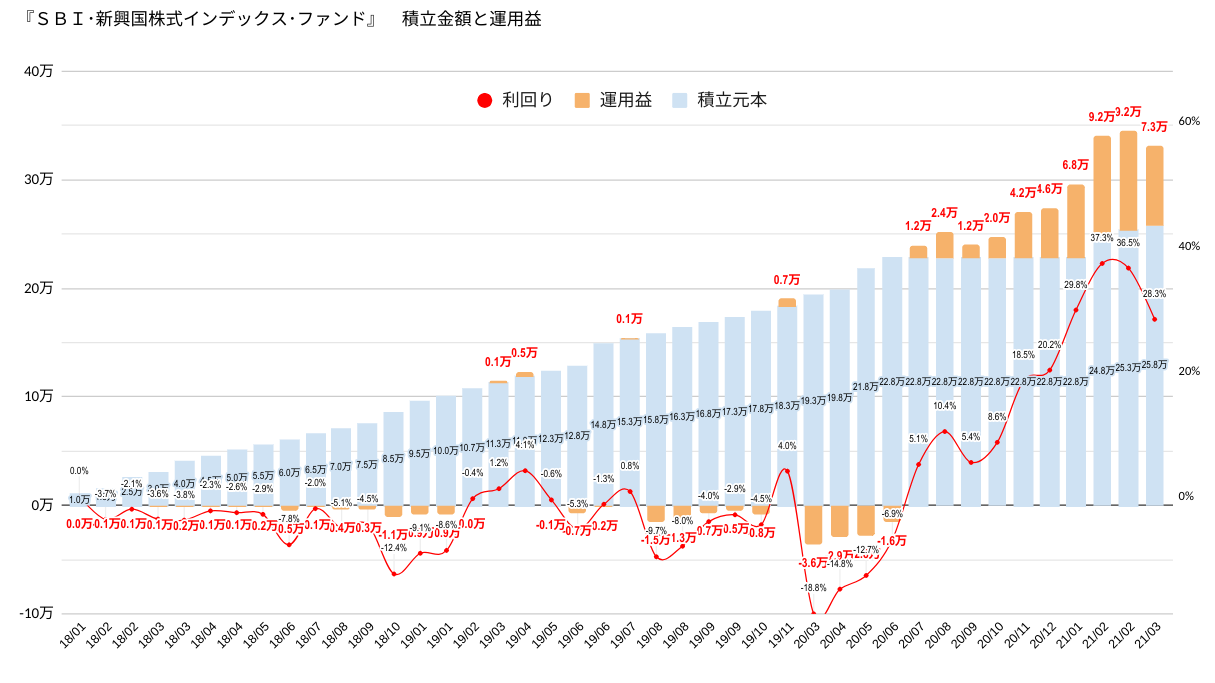

グラフで見る運用実績

グラフは見えにくい箇所もありますがご了承ください。Googleスプレッドシートで作成しているのですがまだ慣れが必要です。

積立開始〜コロナショック前

ご覧いただいて分かる通り、運用益も利回りもずっとマイナスで、2018年1月〜2019年11月の平均利回りは▲3.46%でした。

これは当時のトランプ大統領と中国による米中覇権争いの影響が一因です。貿易問題に発展して、輸入品に関税を上積みするなど応酬を繰り返していましたが、もちろん株式市場にも大きな影響を及ぼしていました。

そしてこのファンドの約40%は中国市場ですので、その影響度合いも大きいという訳になります。それでも運用を一時停止するまでの2年間、コツコツと積立てているのが分かると思います。

コロナショック後

コロナショックでの暴落時には4ヶ月間だけ臨時で積立てを再開しました。

2020年7月以降は世界的な株式市場回復に合わせて、新興国も回復基調で運用益も少しずつ増加しています。そして前述の通り、長期での新興国市場への比率を少し高める為に、2021年2月から積立てを再開しています。

ちなみに回復後の20年7月以降の平均利回りは+20%となっています。

まとめ

このファンドについては、米中対立激化によりコロナ前も良い成績とは言えません。とはいえ長期視点で考えると、たった2、3年の不調は大きな問題ではなく、2030年2040年を見据えた時の新興国の経済発展とGDP拡大に疑問の余地はありません。

2015年から運用していた一般NISAでも「eMAXIS新興国株式」と「SBIインド&ベトナム株ファンド」の2つの商品を積立てていましたが利益はしっかりと出ています。

今はコロナの影響で停滞していますが、中国やインドといった新興国の経済は今後も拡大していきます。特にこの2つの国は、将来アメリカのGDPでさえ追い抜いていきます。(諸説あり)

新興国は先進国と比較して、為替や政治リスク等はありますが大きな可能性も秘めているので、僕はリクスを抑えつつ積立てを継続していきたいと考えています。

皆さんはどうお考えでしょうか。各自の投資スタンスで決める事が大事ですね。

また別の記事で『SBI・新興国株式インデックス・ファンド』の選定理由と将来性について取り上げる予定ですので是非読んでください。

・ポートフォリオ(運用実績)

・現在の買付比率

・米国株式S&P500が主力の理由

・その他ファンドの選択理由

・購入タイミングの考え方

・金融資産に対する考え方

・一般NISAの運用結果(5年経過、つみたてNISAに移行したので全て売却済)

最後まで読んでいただきありがとうございました!