ミレニアル世代・20代の皆さん、つみたてNISAで資産運用を検討している皆さん

こんにちは。millenisa(ミレニサ)です。

自己紹介

この記事ではつみたてNISAの『eMAXIS Slimバランス(8資産均等型)』の運用成績を公開します。

僕の現在の購入商品は下記の3つです。

① eMAXIS Slim米国株式(S&P500)

②SBI・新興国株式インデックス・ファンド

③eMAXIS Slimバランス(8資産均等型)

僕は2015年からNISA口座を作って資産運用していますが、2019年3月からは妻にも証券口座を作ってもらって、夫婦で2つのNISA口座による資産運用を行っています。

eMAXIS Slimバランス(8資産均等型)については、積立てに否定的な意見も多々見受けられる反面、

投信ブロガーが選ぶファンド2020で6位に入るなど高評価もされています。

それぞれの投資スタンスがありますが、妻の口座では全額このファンドで積立ててもらっています。理由はローリスク・ローリターンですが、このファンドの特徴やポートフォリオなどを掘り下げると長くなるので、また別の記事で扱いたいと思っています。

それでは運用実績になります。

eMAXIS Slimバランス(8資産均等型)運用実績

運用実績:2年1ヶ月

評価額:754,877円

損 益:94,869円(+14.37%)

SBI証券の運用実績をそのまま公開しています。

資産運用をしている人はこうした実績は見慣れていると思いますが、見るべき箇所は右側にある評価額と損益だけでいいと思います。これはどういった数字なのか。その算出方法は次の通りです。

〈算出方法〉

①評価額

数量×現在値

②損 益

算出パターン1

評価額−【積立元本(数量×取得単価】

算出パターン2

数量×(現在値−取得単価)

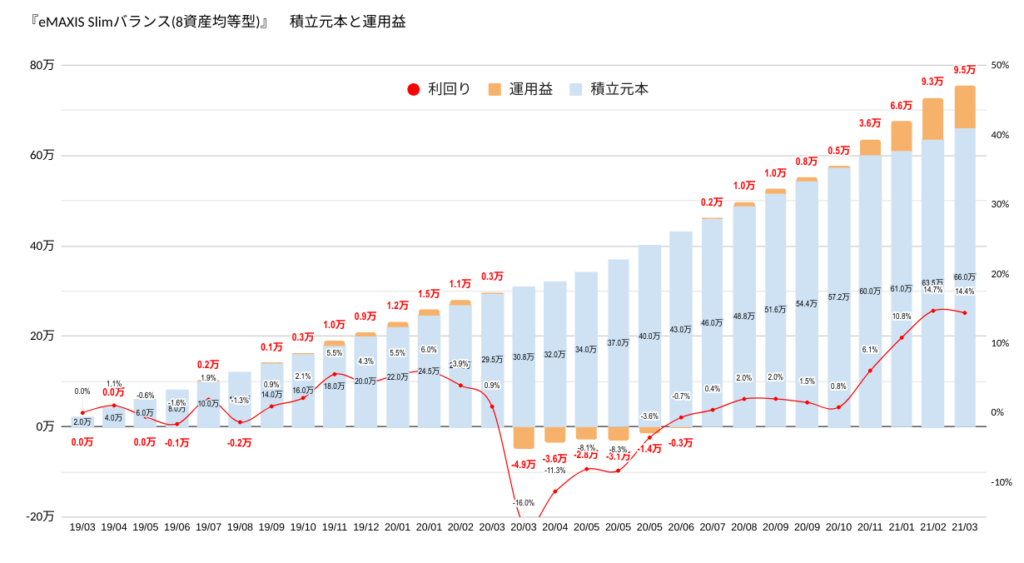

グラフで見る運用実績

運用開始して丸2年が経過しました。まだスタートを切ったばかりで、これから長期の資産運用を楽しみにしています。この2年を振り返ると、バランスファンドのその特徴通り比較的小さな変動幅になっています。

積立当初〜コロナショック前

▲1.6%〜6%弱で推移しており、最大損益も20年1月の+1.5万円(+6%)と少ないです。

とはいえ仮に銀行の定期預金0.01%に預けていたとすると僅か+25円です。その差なんと600倍です。

銀行に預けて寝かしているだけの金融資産は『お金に働いてもらう』の真逆です。

現実でも働いた対価として収入を得る事ができますが、金融資産においても働かないと増えないですね。

コロナショック後

翌月の20年3月には▲4.9万円(▲16.0%)と資産が大きく減少しています。減少率だけ見るとeMAXIS Slim米国株式(S&P500)より大きいのが意外でした。

このeMAXIS Slim(8資産均等型)は、先進国、国内、新興国の株式債権+リートといった全世界に投資していますが、国内の比率が高いの特徴です。コロナショックの全世界共通の株安に加え、国内の株安の影響を大きく受けたと言えます。

コロナショック後の運用益の回復は緩やかでしたが、日経平均株価が3万円台の大台を突破し、その後も3万円弱を維持していますので、世界+国内株高の影響を受けて、21年3月には+9.5万円(+14.4%)となりました。

まとめ

コロナショック後の回復期間(マイナスからプラス)は、eMAXIS Slim米国株式(S&P500)の4ヶ月に対して、eMAXIS Slim(8資産均等型)は7ヶ月を要していました。やはりアメリカは強いといった印象です。

このeMAXIS Slimバランス(8資産均等型)の特徴は、株式、債権、リートを含んで世界全体に投資しているので、良い時も悪い時も落ち着いた値動きになります。

あまりに有名な投資の格言で

『卵は一つの籠に盛るな』という言葉がありますが、

このeMAXIS Slimバランス(8資産均等型)は、まさにそれを最大限に実現したファンドと言えます。

資産運用が順調な時には忘れがちになりますが、やはりこの格言が資産運用の王道ではないでしょうか。

このバランスファンドは中長期の視点でリスクを抑えながら運用できるので、やむを得ず解約する事があっても、解約時の損失の可能性を低く抑える事ができる特徴もあります。

この特徴を理解して10年15年と積立ていけば、教育資金や大きな買い物の頭金としても検討できますね。

つみたてNISAは長期の資産運用です。それぞれのライフプランや未来の事を考えながら積立てを継続する事が大切です。数年では成果は小さいかもしれませんが、

コツコツと積立ていけば大きな果実を生みます。

それを忘れずに続けていきたいですね。

今後は下記の事も記事にしていく予定ですので是非読んでください 。

・ポートフォリオ(運用実績)

・現在の買付比率

・米国株式S&P500が主力の理由

・その他ファンドの選択理由

・購入タイミングの考え方

・金融資産に対する考え方

・一般NISAの運用結果(5年経過、つみたてNISAに移行したので全て売却済)

最後まで読んでいただきありがとうございました!